Marktkommentar 05/2023

Rückblick und Ausblick über die Märkte

Der April spiegelt bisher ein weitestgehend positives Gesamtbild der Märkte wieder. Insbesondere der Dow Jones (+1,7 %) und der S&P 500 (+0,6 %) zeigten stärkere positivere Wertentwicklungen. Auch der KDAX (+0,8 %) konnte im vergangenen Monat ein positives Ergebnis verzeichnen. Big-Tech-Aktien begrenzten hingegen in den vergangenen Tagen ihre Verluste (Nasdaq 100 (-0,2 %)). Ebenso blieben die US-Nebenwerte im April deutlich in der Verlustzone (-2,6 %).

Der Goldpreis bewies sich erneut als Krisenwährung und glänzt derzeit mit einem Rekordhoch.

Der Ölpreis ist weiter zurückgekommen und liegt nunmehr wieder unter dem Niveau vor Kriegsausbruch. Dies obwohl der Preisrückgang im Vergleich zu den Vormonaten an Dynamik verloren hat.

Der Gaspreis verzeichnet eine ähnliche Entwicklung. Hier war jedoch sowohl die Steigerung als auch der Rückgang gravierender im Vergleich zum Ölpreis. Doch inzwischen notiert auch dieser wieder unter Vorkriegsniveau.

Rund die Hälfte der US Unternehmen haben bereits ihre Quartalszahlen vorgelegt und die Techunternehmen konnten dabei positiv überraschen. In Deutschland, allen voran im Dax, werden die meisten Zahlen im Laufe des aktuellen Monats veröffentlicht.

Wohin geht die Zinsreise?

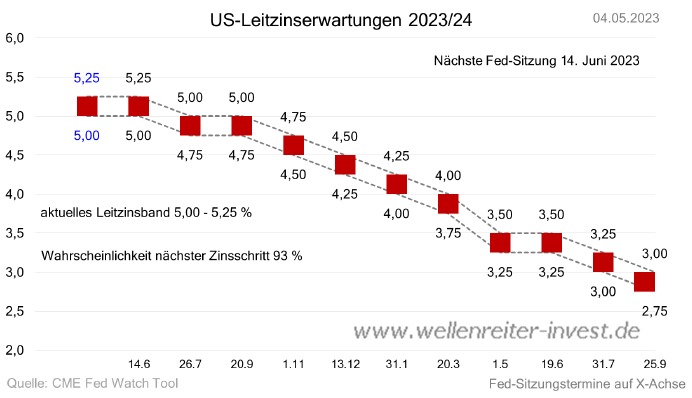

Die Fed avisierte nach der letzten Zinsanhebung vor einer Woche, dass sie die Zinsen in diesem Jahr wohl noch nicht senken wird, jedoch ein Zinsplateau gegebenenfalls erreicht sei. Wenngleich der Markt ein anderes Bild zu erwarten scheint, so ist diese Entscheidung in der Entwicklung der Zinsen wenig überraschend.

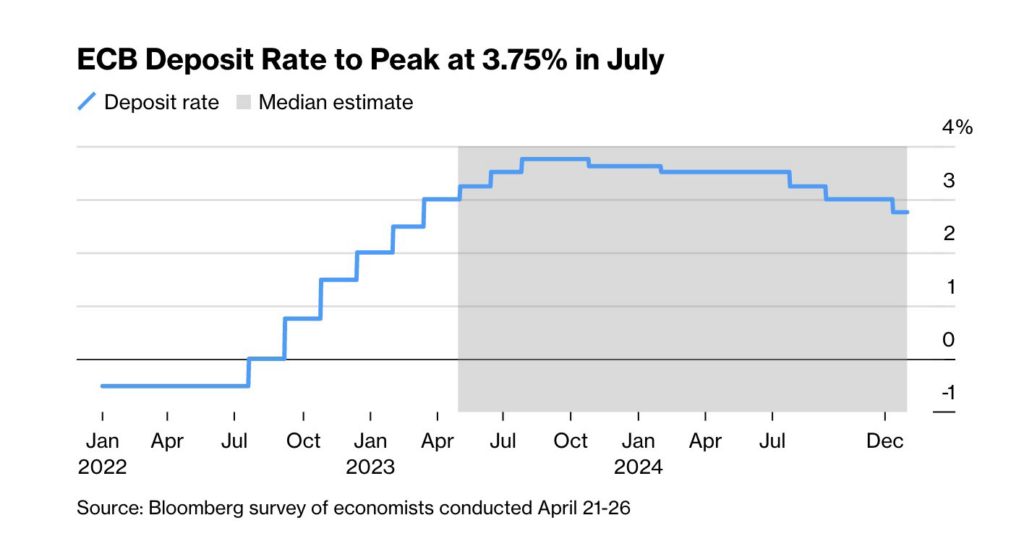

Die EZB bleibt zunächst auf ihrem Erhöhungspfad, jedoch zukünftig in moderateren Schritten als noch zuletzt. Mit Aussagen zu einer möglichen ersten Senkung hält sie sich jedoch bedeckt. Hier werden wir bei der aktuellen Informationslage mit einer sehr hohen Wahrscheinlichkeit dieses Jahr keine Zinssenkung sehen.

Die noch zuletzt von der FED formulierte Aussage: „Zinsen – higher for longer“ könnte somit von der neuen Vorgehensweise in der Bewertung der zukünftigen Zinspolitik abgelöst werden, da die FED und die EZB fortan datenabhängig über die Zinsschritte entscheiden und die unerwünschten Nebenwirkungen der Zinserhöhungen mit im Blick haben wollen (Stichwort: Bankenkrise).

Die Sorge um eine mögliche Bankenkrise bleibt bestehen

Die Sorgen um eine mögliche Bankenkrise flammen immer wieder auf, auch wenn eher Regionalbanken betroffen sind. Die großen Bankenhäuser schreiben hingegen positive Gewinnergebnisse. Die Maßnahmen zur Stabilisierung sorgen jedoch nur kurzfristig für Ruhe und die grundsätzliche Skepsis bleibt, insbesondere auch in Bezug auf mögliche Übernahmen.

Rezession ja oder nein?

Das Thema der Rezession beschäftigt die Märkte nach wie vor. Wird eine Rezession kommen, ja oder nein? Wie stark wird sie ausfallen? Was bedeutet es final für die Kurse.? Bleibt es bei einer technischen Rezession oder schlägt sie weiter durch? Wie reagieren die Notenbanken? Aktuell gibt es genug Statistiken, mit der sich Argumentationsketten bilden lassen, die für das jeweils gewünschte Szenario passen.

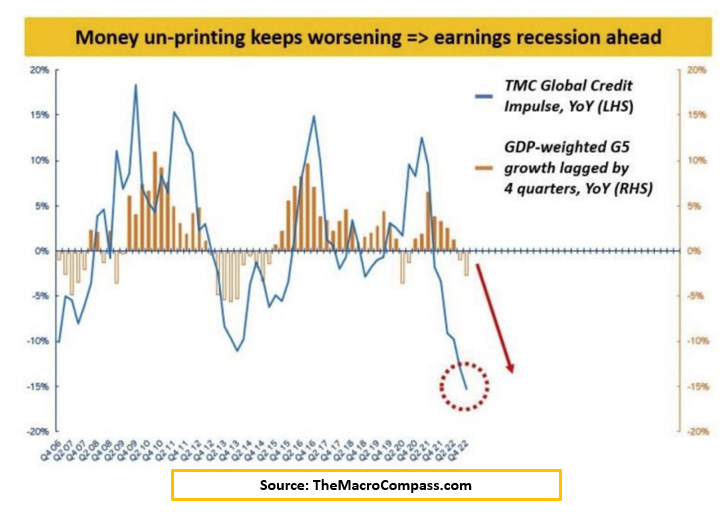

Fakt ist, dass sich durch die Zinserhöhungs- und Geldverknappungspolitik der Notenbanken das Wirtschaftswachstum im Allgemeinen weltweit verlangsamt hat. Die restriktiver gewordene Kreditvergabe der Geschäftsbanken spielt den Zentralbanken hier zusätzlich in die Hände. Beides sorgt für schrumpfende Geldmengen, dem Treibstoff einer florierenden Wirtschaft.

Globaler Kreditimpuls (blau) führt zu schwachem Wachstum in G5-Ländern (rot).

Dazu passt beispielsweise die aktuelle Mitteilung des statistischen Bundesamtes, dass nach einem starken Februar (+4,5 %) die Aufträge der deutschen Industrie im März regelrecht eingebrochen sind (-10,7 % zum Vormonat) und somit so kräftig wie seit Ausbruch der Corona-Krise vor drei Jahren nicht mehr. Dem entgegen steht wiederum die sich langsam aufhellende Stimmung der Chemiebranche und die positive Umsatzentwicklung der Servicebranche (+0,9 % zum Vormonat).

Die Headline-Inflation kommt zurück, wohingegen sich die Kerninflation noch als hartnäckig herausstellt. Trotzdem ist der Arbeitsmarkt diesseits wie jenseits des Atlantiks recht robust und der damit einhergehende Konsum noch intakt.

Wie gehts nun weiter?

Zusammenfassend gehen wir davon aus, dass die Inflation in den westlichen Volkswirtschaften noch längere Zeit deutlich über 2 % liegen wird, auch wenn die Wirtschaft im aktuellen Umfeld an Dynamik verliert. Der Spielraum für weitere Zinserhöhungen durch die Notenbanken verengt sich jedoch zunehmend, da sonst die Finanzstabilität insgesamt in Gefahr gerät. Bei dieser Melange gewinnt die Qualität von Unternehmen zunehmend an Bedeutung. Langfristiges Ertragswachstum, starke Wettbewerbsposition und damit einhergehende Preissetzungsmacht rücken ebenso wie die Solvenz (niedrige Verschuldung) in den Vordergrund.

Somit gilt unverändert, dass aktienorientierte Investments eben solcher Unternehmen benötigt werden, um einen realen Ertrag nach Abzug der Inflation (egal bei welchem zukünftigen Niveau sie sich einpendeln wird) zu generieren. Der Zinsanstieg bietet zumindest die Möglichkeit auf der konservativen Rentenseite Gelder besserverzinslich außerhalb des Risikos zu investieren und zumindest auch für kurzfristige Anlagen eine positive Rendite vor Inflation zu erzielen. Die Zeiten sind deutlich besser als vor einem Jahr. Diese Chance haben wir in den letzten Monaten bereits genutzt und in unseren Strategien für Sie umgesetzt.

Haben Sie Fragen, Anregungen und/oder auch Wünsche, sprechen Sie uns gerne an. Wir freuen uns über Ihr Feedback.

Wir halten den Staffelstab in der Hand und haben das Ziel, unseren gemeinsamen Erfolg, fest im Blick.

Vielen Dank für Ihre Treue und Ihr Vertrauen!

Ihr Team von Mademann & Kollegen

Disclaimer: Mademann & Kollegen GmbH erstellt diesen Newsletter lediglich zu lnformationszwecken. Alle Inhalte dürfen weder ganz noch teilweise ohne unsere ausdrückliche Zustimmung vervielfältigt oder veröffentlicht werden oder an Dritte weitergegeben werden. Alle Kursquellen werden von uns als zuverlässig eingeschätzt, gleichwohl übernimmt Mademann & Kollegen GmbH keine Gewährleistung für die Genauigkeit, Vollständigkeit oder Richtigkeit der in diesem Dokument enthaltenen Zahlen, Informationen oder Meinungen. Beachten Sie ferner, dass bei Aktien ein Totalverlust nicht ausgeschlossen werden kann. Mademann & Kollegen GmbH übernimmt keine Haftung für Verluste, die durch die Verwendung dieses Dokumentes verursacht oder mit der Verwendung dieses Dokumentes in Zusammenhang stehen. Geäußerte Meinungen, Empfehlungen oder Einschätzungen sind nicht für jeden Anleger geeignet und immer abhängig von persönlichen Anlagezielen, dem Anlagehorizont und der individuellen Risikobereitschaft. Mademann & Kollegen GmbH bezieht alle Kurse von der Infront AS.

- 4. Februar 2026

Zwischen Zuversicht und Realität – ein differenzierter Jahresauftakt Der Übergang in das neue Börsenjahr verlief insgesamt konstruktiv, allerdings [...]

- 21. Januar 2026

Aktienmärkte Der Jahresauftakt 2025 war von konstruktiver Stimmung geprägt, allerdings bereits begleitet von spürbaren Schwankungen. Während die US-Märkte verhalten [...]

- 2. Dezember 2025

Volatilität, KI-Debatte und geopolitische Impulse Der Monat November war sehr schwankungsintensiv an den globalen Kapitalmärkten. Wir haben in [...]