Warum Frauen nicht perfekt sind, aber davon losgelöst finanziell unabhängig sein sollten – die Finanzexpert(-INNEN) 2. Ausgabe

In der ersten Ausgabe „der Finanzexpert(-INNEN)“ ging es primär um die Unterschiede zwischen Männern und Frauen in der Finanzfrage, aber auch darum, was Frauen benötigen um die Motivation zu steigern, sich eigenständig mit den eigenen Finanzen zu beschäftigen. In dieser neuen Ausgabe möchte ich, wie bereits avisiert, einige Tipps zum Einstieg in die Finanzmärkte mit Ihnen teilen und unterstützende Hilfestellungen geben.

Vorher möchte ich jedoch gemeinsam mit Ihnen auf die Rolle der Frau in den vergangenen Jahrzehnten zurückblicken.

Wie sich die Rolle der Frau in den vergangenen Jahrzehnten verändert hat

- Das Frauenwahlrecht sowie andere politische Rechte für Frauen wurden eingeführt.

- Frauen wurde der Zugang zur Bildung ermöglicht und das Recht auf eine formale Hochschulbildung.

- Frauen begannen vermehrt in „Männerberufen“ wie dem Ingenieurwesen, der Medizin oder dem Rechtswesen zu arbeiten.

- Die feministische Bewegung begann sich für Gleichberechtigung einzusetzen.

- Die Bewegung für reproduktive Rechte und Familienplanung ermöglichte Frauen den Zugang zu Verhütungsmitteln und legalen Schwangerschaftsabbrüchen.

- Gesetzliche Maßnahmen und Arbeitsplatzrichtlinien zur Verbesserung der Balance zwischen Beruf und Familie wurden eingeführt.

- Die Anzahl der Frauen in Führungspositionen wuchs stetig und wächst weiter.

- Die Beteiligung von Frauen an den Kapitalmärkten erhöhte sich konstant und deren Teilnehmerinnenanzahl wächst weiter. Allein im Corona-Jahr 2020 investierten 650.000 Frauen in den Kapitalmarkt.

Frauen sind nicht perfekt genug!

Dennoch ist es noch heute so, dass es als Frau schwierig ist, den Erwartungen der Gesellschaft gerecht zu werden. Ich habe letztens ein Video gesehen, das einen Ausschnitt aus einer Talkrunde zeigte, das die Sicht auf Frauen, trotz der vielen Verbesserungen in der Gesellschaft, nicht trefflicher hätte beschreiben können.

Hier meine Highlights zusammengefasst:

- die Frau muss schlank sein, aber sie muss auch Kinder wollen

- sie muss die richtige Anzahl an Kindern mit dem richtigen Mann bekommen, aber nicht eins, das ist egoistisch, aber auch nicht 5, denn das ist asozial.

- wenn sie Kinder hat, muss sie trotzdem arbeiten und Karriere machen, aber nicht zu erfolgreich

- aber emanzipiert muss sie sein, selbstbewusst und feministisch

- sie muss immer gut drauf sein

- und den Stress darf man ihr auf keinen Fall ansehen

(Quelle: https://www.youtube.com/watch?v=k0PhIr-DhMk / Die Erwartungen an eine Frau – Was muss eine Frau sein? Florian Schroeder)

Perfekt sein ist nicht der Maßstab, unabhängig sein schon

Auf der einen Seite haben Frauen heute mehr Rechte als noch vor einigen Jahren, aber diese sollen sie doch bitte auch stets zu vollster Zufriedenheit der Gesellschaft ausüben. Ich möchte daher an alle Frauen appellieren:

Liebe Frauen, löst euch von den Erwartungen der Gesellschaft, niemand ist perfekt, sondern macht euch die vielen positiven Veränderungen der letzten Jahrzehnte zunutze.

Genauso sieht es auch mit der finanziellen Unabhängigkeit aus. Ich motiviere daher alle Frauen, die es bisher noch nicht tun, sich eigenständig mit ihren Finanzen zu beschäftigen.

Ich berichtete bereits, dass viele meiner Kundinnen sich einen Plan wünschen, der ihnen den Einstieg in die Kapitalmärkte erleichtert sowie einer Hilfestellung zur richtigen Informationsbeschaffung. Die entsprechenden Tipps möchte ich nun gerne teilen.

Der erste investierte Euro ist der Wertvollste

Wissen Sie auch warum das so ist? Der erste Euro den sie investieren, ist jener der die meisten Zinsen durch Zinszinseffekte ernten wird und am längsten in der Anlage verweilen wird. Umso länger sie also warten Geld zu investieren, umso mehr Geld verschenken sie, denn sie müssen später deutlich mehr Geld in die Hand nehmen um das aufzuholen, was man vorher mit kleinen Beträgen hätte erzielen können.

Hier ein Beispiel:

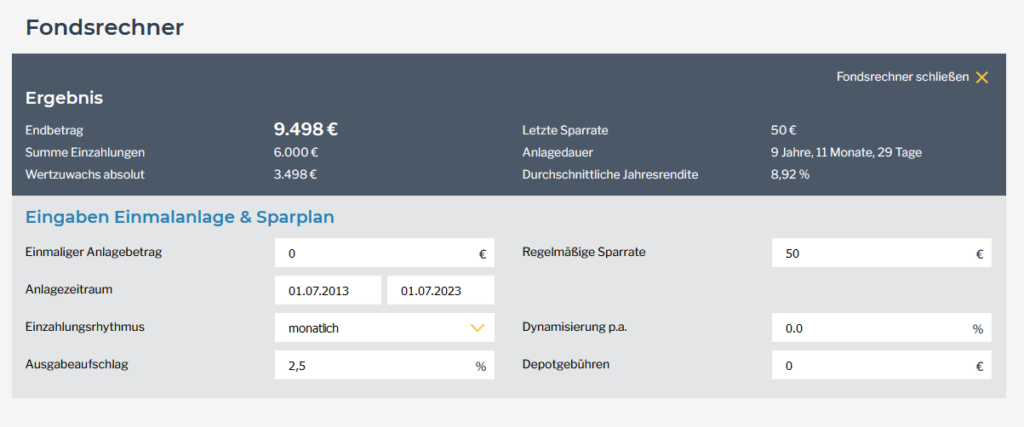

- Frau Müller hat vor 10 Jahren angefangen monatlich 50 € in einen Aktienfonds (WKN 847402) zu investieren, der monatlich 2,5 % p.a. Kosten verursacht.

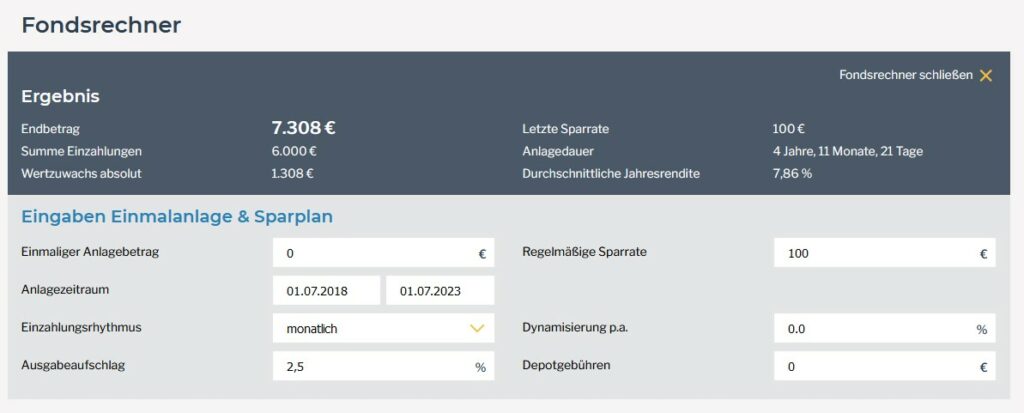

- Frau Schmitz hat vor 5 Jahren angefangen, in den gleichen Aktienfonds bei gleichen Kosten 100 € zu investieren.

So haben sich die Sparverläufe entwickelt:

Frau Müller: Wertzuwachs 3.498 € in Prozent 8,92 % p.a.

Frau Schmitz: Wertzuwachs: 1.308€ in Prozent 7,86 % p.a.

(Quelle: https://www.fondsweb.com/de/DE0008474024)

Das Depot von Frau Müller ist 2.190 € größer als das von Frau Schmitz und das obwohl Sie 5 Jahre nur die Hälfte von dem gespart hat was Frau Schmitz gespart hat.

Fazit: Je später man also beginnt Vermögen aufzubauen, umso höher müssen später, im Vergleich zu jemandem der deutlich früher mit kleineren Beträgen gestartet ist, die Sparraten angesetzt werden, um vergleichbare Endergebnisse zu erzielen. Diesen Effekt können Sie ganz einfach über die Seite www.fondsweb.de mit jedem beliebigen Fonds nachvollziehen.

Mit dem richtigen Finanzplan sicher an die Märkte: Tipps zum Einstieg

Bevor sie jedoch Geld investieren, sei es monatlich oder einmalig, so ist eine gute vorherige Planung unerlässlich. Folgende Fragestellungen sollten sie beantworten können:

- Welches Anlageziel verfolgen Sie?

- Möchten Sie einmalig Geld anlegen?

- Oder möchten Sie monatlich sparen?

- Wie lange möchten Sie sparen oder anlegen (kurz (1-3 J), mittel (3-5 J) oder langfristig (>5J))?

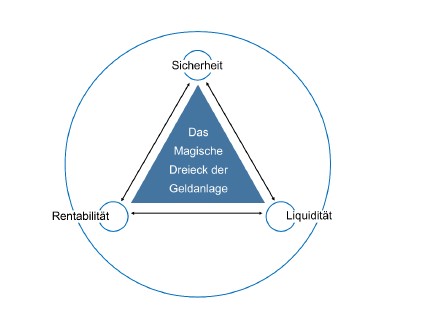

- Was ist Ihnen bei der Anlage am Wichtigsten?

Viele Berater zeigen zur Beantwortung der letzten Frage, das magische Dreieck der Geldanlage, was verdeutlicht, dass die 3 Endpunkte des Dreiecks nicht im Einklang zueinander stehen.

Rentabilität, Sicherheit oder jederzeitige Verfügbarkeit sprich Liquidität

(Quelle: WpHG Bogen Mademann & Kollegen GmbH)

Alle drei Punkte lassen sich nicht gleichzeitig in einer Anlage vereinbaren, dass sollte, durch die richtige Zusammensetzung der verschiedenen Anlageklassen bei der Investition berücksichtigt werden.

Wer Risiken im Depot minimieren möchte sollte daher auf eine gute Verteilung des Vermögens oder der Sparrate achten, denn wie bereits ein altes Sprichwort besagt:

„Wer gut streut, der rutscht nicht“

Folgende Anlageklassen (Multi Assets) gibt es:

- Aktien bzw. Indexfonds.

- Anleihen

- Liquidität in Form von Tagesgeld, Festgeld, Sparkonten

- Rohstoffe wie z.B. Gold

- Immobilien

- Alternative Investments

Je nach Anlageziel sollten die Anlageklassen entsprechend gewichtet und berücksichtigt werden, da sie unterschiedliche Eigenschaften mit sich bringen. Als Tipp bezüglich der Informationsbeschaffung kann ich Ihnen den nachfolgenden Hinweis mit auf den Weg geben:

In den Basisinformationen über Wertpapiere, die sie bei jeder Beratung in einer Bank zu Wertpapieren erhalten sollten, stehen die verbundenen Chancen und Risiken der jeweiligen Anlageklasse erläutert.

Vorsicht ist besser als Nachsicht – darauf sollten sie unbedingt achten

Wer ohne beratende Unterstützung Geld anlegen möchte, oder vorgelegte Angebote anschließend überprüfen möchte, der sollte folgende Hinweise unbedingt beachten:

- Vorsicht in der Auswahl von aktiven Fondslösungen, denn meist schlagen aktive Fonds ihre passiven Alternativen (ETF) in der Performance nicht.

- Aktive Fonds sind häufig sehr teuer und man sollte gut auf die Kostenquote schauen!

- Vorsicht gilt auch, wenn günstige Indexfonds in einem Versicherungsmantel angeboten werden. Indexfonds sind zwar günstig, ein Versicherungsmantel ist jedoch häufig sehr teuer.

- Bedenken Sie vor geplanten Gesprächen, dass ein Bankberater eben häufig ein Verkäufer von Produkten der eigenen Bank ist. Daran ist nichts unanständig, trotzdem sollte man es wissen. Häufig werden teure Lösungen angeboten, schließlich muss die Bank/der Verkäufer auch Geld verdienen.

- Es gibt Alternativen zur Bank wie z.B. Honorarberater oder unabhängige Vermögensverwalter, aber auch hier gibt es naturgemäß große Unterschiede, sodass es umso wichtiger ist auch deshalb die bereits o.g. Planung zu berücksichtigen, denn Sie dient nicht nur einem selbst als Orientierung, sondern auch dem Gegenüber.

- Achten Sie auf die Kosten und zwar auf alle Kosten! Neben Gebühren für die Produkte gibt es weitere Kosten wie z.B. Transaktionskosten für Kauf & Verkauf, Depotgebühren für die Aufbewahrung der Wertpapiere, Gebühren für die Erstellung der Steuerdokumente einmal im Jahr.

- Informieren Sie sich vorher bei einschlägigen Beratungsportalen, wenn Sie unsicher sind. Stiftung Warentest oder Verbraucherzentralen können eine Empfehlung sein.

- Auch das Internet kann weiterhelfen, jedoch sollte man auch hier kritisch bleiben.

Die aufgeführten Beispiele, die Tipps für den Einstieg, der Hinweis auf die Anlageklassen sowie die Ausführung zu den zu beachtenden Hinweisen sollten Ihnen eine erste Hilfestellung geben, um sich entsprechend richtig zu informieren und um zu wissen, worauf es ankommt bei der Angebotsüberprüfung.

Werden auch SIE Finanzexpertin über Ihr Vermögen, denn Finanzen gehen uns alle etwas an.

Für Fragen oder einem kostenlosen Informationsgespräch stehen wir Ihnen gerne jederzeit zur Verfügung.

Janine Kurzrock, Finanzexpertin bei Mademann & Kollegen GmbH

- 2. Februar 2024

5. Ausgabe der Finanzexpert(-INNEN) Altersvorsorge betrifft uns alle. Manche mehr, manche weniger, aber insbesondere Frauen sind von der Problematik [...]

- 14. November 2023

4. Ausgabe der Finanzexpert(-INNEN) Die ersten Ausgaben der Finanzexpert(-INNEN) haben Ihnen bereits einen ersten Einblick in die komplexe Welt [...]

- 19. September 2023

3. Ausgabe der Finanzexpert(-INNEN) In einer Welt, in der Frauen immer mehr finanzielle Autonomie anstreben, ist es mir ein [...]