Marktkommentar 09/2023

Aktien- und Anleihenmärkte: Schwäche durch Immobilienkrise in China

Im August schwächelten die Aktien- und Anleihenmärkte, insbesondere aufgrund der Immobilienkrise in China, weiter.

Die Insolvenzanmeldung von Evergrande in den USA sowie die drohenden Pleiten anderer Immobilienfirmen führten auch im August zu weiteren Verunsicherungen vieler Anleger an den Kapitalmärkten, da Investoren befürchteten, dass dies zu einer Verschärfung der weltweiten Finanzstabilität führen könnte. Die Angst vor einem möglichen „Dominoeffekt“ in der Finanzbranche schürte Unsicherheit.

Diese Unsicherheit löste eine kleinere Korrektur an den Märkten aus und führte folglich zu einem Rückgang der Aktienkurse sowie zu einer verstärkten Nachfrage nach sicheren Anlagen, wie beispielsweise Staatsanleihen bester Bonitäten.

Stabile US-Wirtschaft und Zinserhöhungssorgen

Die US-Wirtschaft verzeichnete hingegen konstante solide Zahlen. Dieser robuste Zustand trug unter anderem zur Stabilität an den Aktienmärkten bei. Dennoch bleibt die Sorge vor steigenden Zinsen fortbestehen, da die Federal Reserve (Fed) darauf fokussiert ist, die Inflation bei 2 % zu halten. Fed-Vorsitzender Powell betonte eine vorsichtige Reaktion auf die Lage.

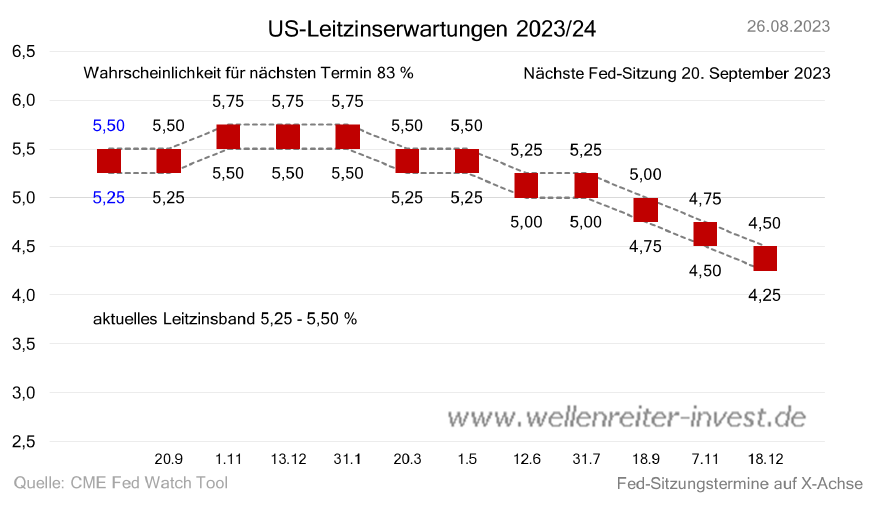

Eine Zinserhöhung um 0,25 Prozentpunkte wird für die nächste Fed-Sitzung im September erwartet, anschließend sollen die Zinsen zunächst ihr Niveau halten. Die ersten Zinssenkungen werden für das erste Halbjahr 2024 prognostiziert.

Die Kommunikation der Fed und die darauffolgenden Reaktionen der Marktteilnehmer zeigen den sensiblen Balanceakt zur Stabilisierung der Wirtschaft der Zentralbanken auf die aktuellen Geschehnisse.

Herabstufung der Kreditwürdigkeit der USA verursacht Unruhe an den Märkten

Die Kreditwürdigkeit der Vereinigten Staaten wurde, aufgrund von besorgniserregender Entwicklungen im Zusammenhang mit der extrem hohen Staatsverschuldung, von Fitch, einer der führenden Ratingagenturen herabgestuft. Diese Herabstufung ist ein mögliches Signal für eine denkbare Verschlechterung der finanziellen Stabilität und Bonität der größten Volkswirtschaft der Welt.

Die Entscheidung hat Auswirkungen auf die globalen Kapitalmärkte, da sich Investoren über die Auswirkungen auf die Anleihenmärkte sorgen und das allgemeine Vertrauen in die US-Wirtschaft in Frage stellen.

Die Herabstufung der Kreditwürdigkeit der USA wirft zudem Fragen zur langfristigen finanziellen Gesundheit des Landes auf und beeinflusst die Investitionsstimmung im Allgemeinen weltweit.

Wichtigkeit der ausgewogenen Geldpolitik

Die Fed und die EZB sollten die Zinsschritte unserer Meinung nach sorgfältig abwägen und dabei die Auswirkungen auf die Wirtschaft und den Finanzmarkt berücksichtigen. Die Balance zwischen Wachstumsförderung und Inflationskontrolle ist entscheidend für die stabile wirtschaftliche Entwicklung.

Die Herausforderung besteht daher auch darin, die richtige Dosierung der Geldpolitik zu finden, um sowohl die Erholung nach der Pandemie zu unterstützen als auch potenzielle Überhitzungen zu vermeiden.

Chinesische Wirtschaft und Rohstoffmärkte

Die schwache chinesische Wirtschaft wirkt sich unter anderem auch auf die Unternehmen aus. Insbesondere die Rohstoffmärkte mit sinkender Nachfrage nach Öl, Kupfer, Kohle und Erz zeigen indirekte Auswirkungen. Dies deutet zudem auf wachsende Inflationsrisiken hin.

Die globale Verflechtung der Märkte zeigt, wie Ereignisse in einem Teil der Welt, erhebliche Konsequenzen für Rohstoffpreise und internationale Handelsströme haben können.

Jackson Hole-Konferenz

Die Jackson Hole-Konferenz 2023 diskutierte ungleiche wirtschaftliche Erholung nach der Pandemie. Die Inflation und die Zentralbankpolitik waren dabei zentrale Themen. Die Zentralbanken sollten unterstützend agieren, jedoch eine schrittweise Normalisierung der Geldpolitik in Erwägung ziehen.

Die Konferenz verdeutlichte die globalen Zusammenhänge der Wirtschaft und wie die Koordination der Geldpolitik von entscheidender Bedeutung ist, um ein nachhaltiges und ausgewogenes Wachstum zu fördern.

Erweiterung der BRICS

Die BRICS bieten Argentinien, Ägypten, Äthiopien, Iran, Saudi-Arabien und den VAE die Mitgliedschaft an, um ihre globale Präsenz zu stärken und um sich gegen die G7 zu positionieren.

Die Erweiterung der BRICS verdeutlicht zudem den Wandel der globalen Machtverhältnisse und die Bestrebungen vieler aufstrebender Volkswirtschaften, eine aktivere Rolle in der internationalen Politik und Wirtschaft zu spielen.

Fazit und Ausblick

Die Märkte bleiben angespannt, bieten jedoch weiterhin Potenzial. Wir halten an unserer Strategie der Investitionen in Qualitätstitel nach wie vor fest und forcieren weiterhin das Ziel, nachhaltigen Mehrwert zu generieren. Wir weisen jedoch ausdrücklich darauf hin, dass Geduld in volatilen Zeiten erforderlich ist, um nachhaltig erfolgreich zu sein.

Unser Fokus liegt daher nach wie vor auf einer stabilen Vermögensverwaltung.

Die aktuellen Herausforderungen verdeutlichen, wie wichtig es ist, langfristige Strategien zu verfolgen und Entwicklungen in einem globalen Kontext zu betrachten.

Haben Sie Fragen, Anregungen und/oder auch Wünsche, sprechen Sie uns gerne an. Wir freuen uns auf Ihr Feedback.

Vielen Dank für Ihre Treue und Ihr Vertrauen!

Ihr Team von Mademann & Kollegen

Disclaimer: Mademann & Kollegen GmbH erstellt diesen Newsletter lediglich zu lnformationszwecken. Alle Inhalte dürfen weder ganz noch teilweise ohne unsere ausdrückliche Zustimmung vervielfältigt oder veröffentlicht werden oder an Dritte weitergegeben werden. Alle Kursquellen werden von uns als zuverlässig eingeschätzt, gleichwohl übernimmt Mademann & Kollegen GmbH keine Gewährleistung für die Genauigkeit, Vollständigkeit oder Richtigkeit der in diesem Dokument enthaltenen Zahlen, Informationen oder Meinungen. Beachten Sie ferner, dass bei Aktien ein Totalverlust nicht ausgeschlossen werden kann. Mademann & Kollegen GmbH übernimmt keine Haftung für Verluste, die durch die Verwendung dieses Dokumentes verursacht oder mit der Verwendung dieses Dokumentes in Zusammenhang stehen. Geäußerte Meinungen, Empfehlungen oder Einschätzungen sind nicht für jeden Anleger geeignet und immer abhängig von persönlichen Anlagezielen, dem Anlagehorizont und der individuellen Risikobereitschaft. Mademann & Kollegen GmbH bezieht alle Kurse von der Infront AS.

- 4. Februar 2026

Zwischen Zuversicht und Realität – ein differenzierter Jahresauftakt Der Übergang in das neue Börsenjahr verlief insgesamt konstruktiv, allerdings [...]

- 21. Januar 2026

Aktienmärkte Der Jahresauftakt 2025 war von konstruktiver Stimmung geprägt, allerdings bereits begleitet von spürbaren Schwankungen. Während die US-Märkte verhalten [...]

- 2. Dezember 2025

Volatilität, KI-Debatte und geopolitische Impulse Der Monat November war sehr schwankungsintensiv an den globalen Kapitalmärkten. Wir haben in [...]