Marktkommentar 09/2024

Volatiler Start in den Börsenmonat August

Nach der Sommerpause melden wir uns mit einem turbulenten Start an den Börsen im Monat August zurück. Der volatile August lässt sich auf mehrere Faktoren zurückführen. Die amerikanische Notenbank FED hat die Zinsen nicht wie vom Markt erwartet gesenkt. Zudem haben die USA schlechtere Arbeitslosenzahlen als erwartet geliefert. Zusätzlich hat die japanische Börse einen historischen Tagesverlust, wie es zuletzt vor 30 Jahren beobachtet wurde erlitten, nur um am nächsten Tag einer der größten Tagesgewinne zu verzeichnen.

Am 5. August war es zu einem internationalen Börsencrash gekommen, der sich bereits in den vorangegangenen Handelstagen angedeutet hatte. Neben einem schwächer als erwartet ausgefallenen US-Arbeitsmarktbericht sowie damit verbundenen gestiegenen Rezessionssorgen, belasteten die weiter schwelenden Konflikte im Nahen Osten, aber auch heiß gelaufene Tech-Titel. Hinzu kam die sprunghafte Abwicklung von Carry Trades. Denn aufgrund der Aufwertung des japanischen Yen in Folge der Zinserhöhung der Bank of Japan wurden Yen Carry Trades weniger attraktiv.

Japan: Der „Black Monday“ und seine Folgen

Der „Black Monday“ an der Tokioter Börse war ein schwarzer Tag für den Nikkei-Index, der den größten Tagesverlust der letzten 30 Jahre mit sich brachte. Dafür verantwortlich waren die Sorge um die globale Wirtschaft sowie eine Zinserhöhung durch die Bank of Japan, aus deren Folge viele Yen-Carry-Trades aufgelöst wurden und dadurch die Märkte Richtung Süden schickten.

Yen Carry Trades erhielten in jüngster Vergangenheit große Aufmerksamkeit an den Börsen. Bei diesen Trades, die sich in Japan hoher Beliebtheit erfreuen, werden Yen zu niedrigen Zinsen geliehen und der Erlös wird anschließend in Vermögenswerte mit höheren Renditen investiert. Gerade auch die enorme Zinsdifferenz zwischen den USA und Japan hat solche Trades in letzter Zeit befeuert.

Der Zinsschritt und der darauffolgende starke Kursanstieg des Yen, hatte zur Folge, dass spekulative Geschäfte an den Devisen- und Aktienmärkten aufgelöst werden mussten. Dies gilt neben der Sorge über eine mögliche Rezession in den USA als einer der wesentlichen Gründe für den Kursabsturz vom Wochenauftakt an den Aktienmärkten.Die Unsicherheit über die weltwirtschaftliche Lage und die Auswirkungen der Zinspolitik hat die Anleger verunsichert und zu einem massiven Verkaufsdruck geführt.

Trotz der Erholung ist die Unsicherheit unter den Anlegern aufgrund globaler wirtschaftlicher Herausforderungen weiterhin groß. Experten warnen: Die Marktvolatilität wird aller Wahrscheinlichkeit nach anhalten.

USA: Spannendes Rennen zwischen Trump & Harris

Mit Blick auf die USA und die anstehende Wahl im November lassen sich erste Anzeichen feststellen, dass es für Donald Trump eng werden könnte die Wahl für sich zu entscheiden. Im August lag Harris erstmalig in den Vorwahlen vorne und auch die Unternehmen positionieren sich neu. Die Aussichten für Trump sind längst nicht mehr so klar, wie anfänglich erwartet.

Sollte Trump gewinnen, werden im Allgemeinen viele Konzerne, deren Geschäftstätigkeit sich auf den US-Markt beschränkt, von seiner Deregulierungs- und Protektionismus-Agenda profitieren. Dazu gehören die Banken und die Ölbranche.Erneuerbare Energien und ausländische Unternehmen, insbesondere deutsche Autobauer, werden hingegen Nachteile zu erwarten haben.

Der Ausgang der Wahl bleibt spannend und wird sicherlich auch weiterhin für die ein oder andere Bewegung an den Märkten sorgen.

Zinsen und Wirtschaft

Der Abverkauf über alle Indizes hinweg, deutete auf den ersten Blick darauf hin, dass die Rezession in den USA nun doch noch kommt.

Nachdem die japanische Notenbank klarstellte, dass sie keine weiteren Zinserhöhungen vornehmen wird so lange die Finanz- und Kapitalmärkte instabil sind und die amerikanische Notenbank ein klares Bekenntnis zur Zinssenkung im September gegeben hat, konnten sich die Indizes wieder erholen und Ihre Stände von Anfang August wieder erreichen. Der DAX erzielte sogar ein neues Rekordhoch.

Die US-Wirtschaft zeigt sich insgesamt jedoch leicht schwach als noch in der ersten Jahreshälfte, obwohl die Inflation sinkt. Da sich die Inflation nun in Richtung des Zielkorridors bewegt, wird die FED nun diesmal wirklich die Zinsen wie angekündigt senken. Eine Zinssenkung würde somit auch für die Unternehmen profitabel ausfallen und dem Wirtschaftswachstum einen Schwung verleihen.

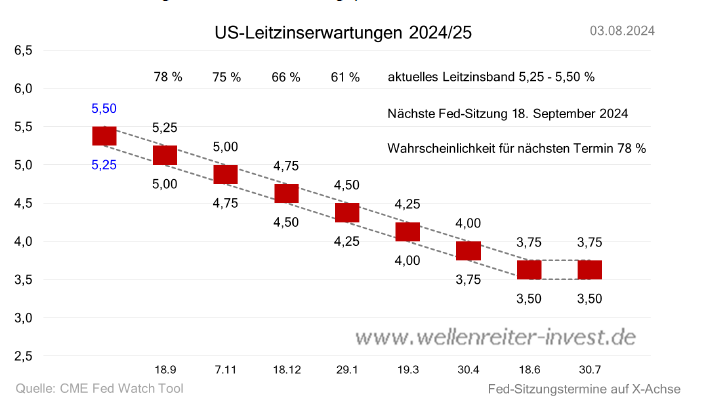

Folgende Zinserwartungen preist der Markt aktuell ein:

Ausblick: Positive Aussichten trotz geopolitischer Unsicherheiten

Wir sind überzeugt, dass die anstehenden Zinssenkungen neue Kreditaufnahmen für Unternehmen günstiger werden lassen. Dadurch werden die Unternehmensergebnisse wieder positiver ausfallen. Vor allem kleinere und mittelständische Unternehmen sollten von perspektivisch niedrigeren Zinsen profitieren, denn weniger abzuziehende Zinsen führen zu einer besseren Ertragslage und dadurch werden die Unternehmensergebnisse zukünftig wieder positiver ausfallen.

Wir gehen davon aus, dass das vierte Quartal 2024 positiv ausfallen wird. Schließlich bringen Wahljahre an der Börse in der Regel gute Kurse mit sich.Des Weiteren gilt: Festverzinsliche Strategien profitieren bei fallenden Zinsen von steigenden Kursen. Wir sehen einer Zinssenkung daher optimistisch entgegen.Ein Ende der geopolitischen Eskalationen ist vorerst nicht in Sicht. Für Anleger sollte dies jedoch kein Thema in der Entwicklung der Depots darstellen, da der Markt diese bereits einpreisen konnte – vorausgesetzt, es kommt nicht zu neuen, unvorhersehbaren Konflikten.

Wir bleiben für Sie am Puls der Zeit und reagieren auf die Entwicklung der Kapitalmärkte in Ihrem uns vorgegeben Rahmen.

Haben Sie Fragen, Anregungen und/oder auch Wünsche, sprechen Sie uns gerne an. Wir freuen uns auf Ihr Feedback.

Vielen Dank für Ihre Treue und Ihr Vertrauen!

Ihr Team von Mademann & Kollegen

Disclaimer: Mademann & Kollegen GmbH erstellt diesen Newsletter lediglich zu lnformationszwecken. Alle Inhalte dürfen weder ganz noch teilweise ohne unsere ausdrückliche Zustimmung vervielfältigt oder veröffentlicht werden oder an Dritte weitergegeben werden. Alle Kursquellen werden von uns als zuverlässig eingeschätzt, gleichwohl übernimmt Mademann & Kollegen GmbH keine Gewährleistung für die Genauigkeit, Vollständigkeit oder Richtigkeit der in diesem Dokument enthaltenen Zahlen, Informationen oder Meinungen. Beachten Sie ferner, dass bei Aktien ein Totalverlust nicht ausgeschlossen werden kann. Mademann & Kollegen GmbH übernimmt keine Haftung für Verluste, die durch die Verwendung dieses Dokumentes verursacht oder mit der Verwendung dieses Dokumentes in Zusammenhang stehen. Geäußerte Meinungen, Empfehlungen oder Einschätzungen sind nicht für jeden Anleger geeignet und immer abhängig von persönlichen Anlagezielen, dem Anlagehorizont und der individuellen Risikobereitschaft. Mademann & Kollegen GmbH bezieht alle Kurse von der Infront AS.

- 4. Februar 2026

Zwischen Zuversicht und Realität – ein differenzierter Jahresauftakt Der Übergang in das neue Börsenjahr verlief insgesamt konstruktiv, allerdings [...]

- 21. Januar 2026

Aktienmärkte Der Jahresauftakt 2025 war von konstruktiver Stimmung geprägt, allerdings bereits begleitet von spürbaren Schwankungen. Während die US-Märkte verhalten [...]

- 2. Dezember 2025

Volatilität, KI-Debatte und geopolitische Impulse Der Monat November war sehr schwankungsintensiv an den globalen Kapitalmärkten. Wir haben in [...]