Marktkommentar 10/2023

Historischer Rückblick und erwartete Prognosen

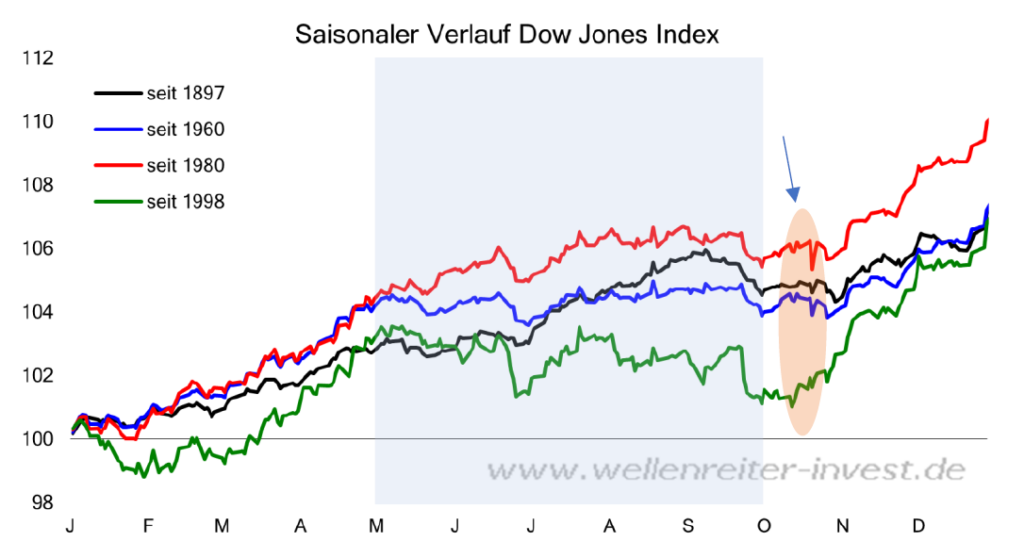

Der Monat September war geprägt von einer negativen Entwicklung an den Märkten. Dies ist historisch gesehen jedoch für den neunten Monat des Jahres nicht ungewöhnlich, da er tendenziell schwächer ist als die übrigen Monate. Ab November beginnt dann die ebenfalls historisch belegte freundlichere Börsenphase, wenn man mal von den Jahren 2020 (Beginn der Coronakrise) und 2022 (Ausbruch des Krieges zwischen Russland und der Ukraine) absieht. Demnach sollten wir dann auch wieder festere Märkte und freundlichere Kurse sehen.

Im September tagten erneut die Fed und die EZB. Die Zentralbanken veröffentlichten im Anschluss neue Ausblicke zu ihren geplanten Zinsschritten. Auch die im Nachhinein veröffentlichten Erläuterungen wurden mit Spannung verfolgt und bewegten die Märkte.

Fed & EZB: Zinsschritte im Fokus

Die Fed hat im September keine weitere Zinserhöhung vorgenommen, was jedoch wenig überraschend war. Es wird aller Wahrscheinlichkeit nach im November einen weiteren Zinsschritt geben, der gleichzeitig auch der letzte sein soll.

Das aktuelle Zinsniveau in den USA liegt bei 5,25 bis 5,50 Prozent. Die prognostizierte Entwicklung führte jedoch zunächst zu einem Rückgang der Kurse an den Märkten, denn der Markt hatte bereits vier Zinssenkungen für das Jahr 2024 einkalkuliert. Notenbankchef Powell stimmte die Marktteilnehmer in der anschließenden Pressekonferenz jedoch auf ein länger anhaltendes hohes Zinsniveau ein.

Gleiches gilt für die Zinspolitik der EZB. Derzeit können Banken Geld bei der EZB zu einem Zinssatz von 4% anlegen, den wir zuletzt im Jahr 2000 verzeichnet haben. Zudem erfolgte die 10. Zinserhöhung in Folge, was dazu führte, dass der Leitzins auf 4,5% anstieg.

Unverändert bleibt das Hauptziel der Zentralbanken eine Inflationsrate um die 2%. Da die gegenwärtige Inflationsrate in der Eurozone derzeit 4,3%, in Deutschland 4,5% und in den USA 3,7% beträgt, liegt noch etwas Arbeit vor den Zentralbanken.

Die Inflationsillusion: Was verbirgt sich wirklich hinter den Zahlen?

Die Inflationsraten sind in den letzten Monaten generell nur noch geringfügig gesunken. Im Gegenteil, in den USA stiegen sie sogar aufgrund von Zweitrundeneffekten durch hohe Lohnsteigerungen. Auch die Reduzierung der Ölfördermengen führte zu einem Anstieg der Ölpreise und somit der Inflation. Allerdings dürfte dieser Effekt nur von kurzer Dauer sein.

Erhöhte Leitzinsen sollten im Allgemeinen zu einer Reduzierung der Kreditnachfrage führen, was dazu beitragen kann, die Geldmenge und folglich auch das Preisniveau zu senken.

Allerdings haben hohe Zinsen zuletzt speziell in Deutschland die Konjunktur geschwächt, so dass für Q3 und Q4 mit einem negativen Wachstum gerechnet wird. In den USA sieht die Lage jedoch deutlich besser aus.

Es ist jedoch wichtig, bei den Themen Zins und Inflation die Realrendite zu berücksichtigen, da sie angibt, wie hoch der Ertrag nach Abzug der aktuellen Inflation vom Zins ist.

China: Ambitionen trotz Krise

In unserem letzten Marktkommentar haben wir bereits auf die Immobilienkrise hingewiesen. Diese Situation hat sich bislang nicht verbessert. Aber die chinesische Regierung, in Zusammenarbeit mit den chinesischen Unternehmen, versucht weiterhin, den Immobilienmarkt zu stabilisieren, um ihr Ziel, bis spätestens 2030 die Weltwirtschaft anführen zu können, zu erreichen. Derzeit gewinnen chinesische Unternehmen in vielen Bereichen zusätzlich Marktanteile.

Auf der IAA in München wurde deutlich, dass andere Hersteller den deutschen Autobauern im Bereich der E-Mobilität den Rang abgelaufen haben.

Es fällt auf, dass immer mehr chinesische Unternehmen ihre Fahrzeuge auch auf dem deutschen Markt verkaufen und dabei vergleichbare Qualität zu einem deutlich niedrigeren Preis bieten.

USA am Abgrund? Das politische Tauziehen um Billionen

In den USA wurde erneut über die Anhebung der Schuldenobergrenze und eines möglichen Shutdowns diskutiert, da diese Ende September ausgelaufen wäre.

Wie von uns und dem Markt erwartet kam die Einigung in letzter Sekunde. Demokraten und Republikaner konnten sich aber glücklicherweise auf einen Übergangshaushalt bis zum 17.11. einigen und damit zunächst die weitere Staatsfinanzierung sicherstellen.

Die USA muss sich für die Zukunft etwas einfallen lassen, da die Ratingagentur Moody’s, die derzeit noch als einziges großes Haus an dem AAA-Rating festhält, bereits signalisiert, dass es perspektivisch zu einer Herabstufung kommen könnte. Dieses Szenario zeigt jedoch erneut, dass ein fehlender Zukunftsplan Konsequenzen mit sich bringt.

Diese angespannte Situation beeinflusste auch die Börsenkurse, da Überraschungen oder Unsicherheiten, die nicht kalkulierbar sind, von der Börse nicht gerne gesehen werden.

Birkenstock: Ein Unternehmen im Rampenlicht

Birkenstock wagt als erstes deutsches Unternehmen im Jahr 2023 den Gang an die Börse. Allerdings nicht mit einer Notierung in Deutschland, sondern bewusst in den USA. Hintergrund ist die Hoffnung auf eine höhere Bewertung und einer größeren Nachfrage, die sich durch die bessere Aktienkultur in den USA als in Deutschland ergibt. Die Erstnotierung und somit ein Handel über die Börse soll jedoch erst ab Mitte Oktober möglich sein.

Birkenstock ist in der schnelllebigen Bekleidungsindustrie, die von Modetrends geprägt ist, eine Ausnahmeerscheinung. Die historischen Wurzeln des Unternehmens reichen bis ins Jahr 1774 zurück. Birkenstock ist eine global agierende Marke und befindet sich nicht nur unter den Top Five der weltweiten Schuhmarken, sondern zählt auch zu den bekanntesten deutschen Marken weltweit.

Der größte Teil der Produkte wird in eigenen Produktionsstätten in Rheinland-Pfalz, Nordrhein-Westfalen, Hessen und Sachsen produziert.

Das Produktportfolio geht mittlerweile über Gesundheitssandalen hinaus. Seit einiger Zeit bietet das Unternehmen auch Sneaker an und führt auch Betten unter der Marke Birkenstock.

Fun Fact oder geniales Marketing

Im Blockbuster „Barbie“ von Regisseurin Greta Gerwig entscheidet sich die von Schauspielerin Margot Robbie gespielte Hauptfigur dazu, Gesundheitsschuhe anstelle ihrer High Heels zu tragen.

Es handelt sich dabei um das Modell Arizona aus Veloursleder in der Farbe Light Rose und stammt von der Firma Birkenstock.

2024: Goldene Zeiten für Aktionäre oder Sturm am Horizont?

Die Aussichten für eine Verbesserung der Aktienmärkte im Jahr 2024 sind vielversprechend, obwohl es noch Spannung geben könnte. Historisch betrachtet, haben sinkende Zinssätze eine stimulierende Wirkung gezeigt. Aktien werden wieder attraktiver, da konservative Investitionen im Gegenzug weniger attraktiv werden. Niedrigere Zinsen bedeuten, dass Unternehmen Geld günstiger leihen können und die Konsumnachfrage steigt, da der Effekt von Zinsen auf Spareinlagen sinkt.

Ein Blick in die Zukunft mit Hoffnung und Bestimmtheit

Im Oktober steht die Berichtsaison des zweiten Quartals an. Aus diesen Berichten können dann wiederum klarere Einblicke in die Unternehmen gewonnen und Rückschlüsse auf die tatsächliche wirtschaftliche Lage gezogen werden.

Da wir uns in einer ständig wandelnden wirtschaftlichen Landschaft bewegen, ist es besonders wichtig, informiert und vorausschauend zu bleiben. Ob es um Zentralbankentscheidungen, die Zukunft der globalen Wirtschaftsmächte oder individuelle Unternehmensstrategien geht, die kommenden Monate werden sowohl Herausforderungen als auch Erkenntnisse bieten.

Wir reagieren achtsam auf Veränderungen, evaluieren diese gründlich und treffen dann für Sie die angemessenen Entscheidungen. So können wir in unsicheren Zeiten den maximalen Erfolg erzielen.

Haben Sie Fragen, Anregungen und/oder auch Wünsche, sprechen Sie uns gerne an. Wir freuen uns auf Ihr Feedback.

Vielen Dank für Ihre Treue und Ihr Vertrauen!

Ihr Team von Mademann & Kollegen

Disclaimer: Mademann & Kollegen GmbH erstellt diesen Newsletter lediglich zu lnformationszwecken. Alle Inhalte dürfen weder ganz noch teilweise ohne unsere ausdrückliche Zustimmung vervielfältigt oder veröffentlicht werden oder an Dritte weitergegeben werden. Alle Kursquellen werden von uns als zuverlässig eingeschätzt, gleichwohl übernimmt Mademann & Kollegen GmbH keine Gewährleistung für die Genauigkeit, Vollständigkeit oder Richtigkeit der in diesem Dokument enthaltenen Zahlen, Informationen oder Meinungen. Beachten Sie ferner, dass bei Aktien ein Totalverlust nicht ausgeschlossen werden kann. Mademann & Kollegen GmbH übernimmt keine Haftung für Verluste, die durch die Verwendung dieses Dokumentes verursacht oder mit der Verwendung dieses Dokumentes in Zusammenhang stehen. Geäußerte Meinungen, Empfehlungen oder Einschätzungen sind nicht für jeden Anleger geeignet und immer abhängig von persönlichen Anlagezielen, dem Anlagehorizont und der individuellen Risikobereitschaft. Mademann & Kollegen GmbH bezieht alle Kurse von der Infront AS.

- 2. Dezember 2025

Volatilität, KI-Debatte und geopolitische Impulse Der Monat November war sehr schwankungsintensiv an den globalen Kapitalmärkten. Wir haben in [...]

- 3. November 2025

Entwicklung der Indizes Mit Blick auf die großen Aktienindizes setzte sich im Oktober der positive Trend fort. Sowohl [...]

- 6. Oktober 2025

Indizes: Rekorde in den USA, Stärke in Japan, Seitwärts in Europa Im September setzte sich die allgemeine Unsicherheit [...]