Märkte und Kapital – Ausgabe 22

Blick in den Rückspiegel

Das Jahr 2023 hätte nicht herausfordernder sein können, da fast alle großen Investmentbanken ein sehr schwaches erstes Halbjahr mit anschließender Erholung prognostizierten. Verschiedene Indikatoren deuteten auf eine bevorstehende Rezession in den USA und Europa hin, wie z. B. der Abbau der Zentralbankbilanzen und die inverse Zinsstruktur (Zinsen für kurzfristige Anlagen liegen über den Zinsen für längerfristige Anlagen). Kurioserweise führte die Bankenkrise der Regionalbanken in den USA zu einer Liquiditätsspritze der FED, was die Kurse stützte. Zudem konnten Kredite in japanischen Yen günstig aufgenommen und wiederum attraktiv in USD angelegt werden.

Starke Performance der Technologiewerte

Aufgrund der hohen Gewichtung von Technologiewerten in den USA konnten der MSCI World, der S&P 500 sowie die Nasdaq das Börsenjahr sehr positiv abschließen. Auch der DAX profitierte, hier insbesondere durch Siemens und SAP, die beide ebenfalls dem Technologiesektor zuzuordnen sind. Die zweite Reihe (MDAX) konnte dagegen nur ein Plus von rund 8 % erzielen. Bei den meisten Indices war ein entsprechender Anteil an Technologiewerten ausschlaggebend für ein positives Ergebnis. Umgekehrt verlief die Entwicklung in China, wo trotz vieler bekannter Technologiewerte die Aktienmärkte (hier Hongkong) mit minus 21 % deutlich unter die Räder kamen.

Europäische Aktien und Dividendenwerte

Die 600 wichtigsten europäischen Aktien (Stoxx600) konnten um 12,7 % zulegen, während der Schweizer Index SMI (in CHF) nur ein Plus von 3,7 % verbuchen konnte. Hier machte sich der hohe Anteil an Pharma- und Gesundheitstiteln bemerkbar. Wenig Freude bereiteten weltweit auch die Dividendentitel. Trotz bester Qualität waren diese Aktien wie z. B. Coca-Cola, Mondelez, Swisscom und viele andere einfach nicht en vogue. Die drei größten ETF’s auf Dividendenaktien konnten nur ein mageres Plus von knapp 2 % erwirtschaften, der bekannteste Aktienfonds, der DWS Top Dividende, ein Plus von 1,28 %.

Herausforderungen im Bereich Clean Energy

Der größte Verlierer war der Bereich Clean Energy. Zu viele Probleme durch hohe Zinsen, Materialmängel und falsche Managemententscheidungen führten teilweise zu crashartigen Verlusten.

Unter dem Strich war es ein gemischtes Jahr, in dem Wachstumsaktien gegenüber Value- und Dividendentiteln klar die Nase vorn hatten. Gleiches gilt für Aktien der zweiten und dritten Reihe (Mid- und Small Caps).

Durchbruch im Oktober: Dynamische Marktentwicklung und fallende Renditen und Inflationsraten

Mitte Oktober fiel schließlich der Startschuss für einen kräftigen Kursanstieg, ausgelöst durch die Worte des Vorsitzenden der amerikanischen Notenbank FED, Jerome Powell. In einem Statement kündigte er eine Zinspause an und dass man zunächst weitere Konjunkturdaten beobachten müsse, um gegebenenfalls weitere Anpassungen vorzunehmen.

Zu diesem Zeitpunkt lag die Rendite der 10-jährigen US-Staatsanleihe bei 5 %, nur um in den folgenden Wochen im Rekordtempo auf aktuell 3,9 % zu fallen.

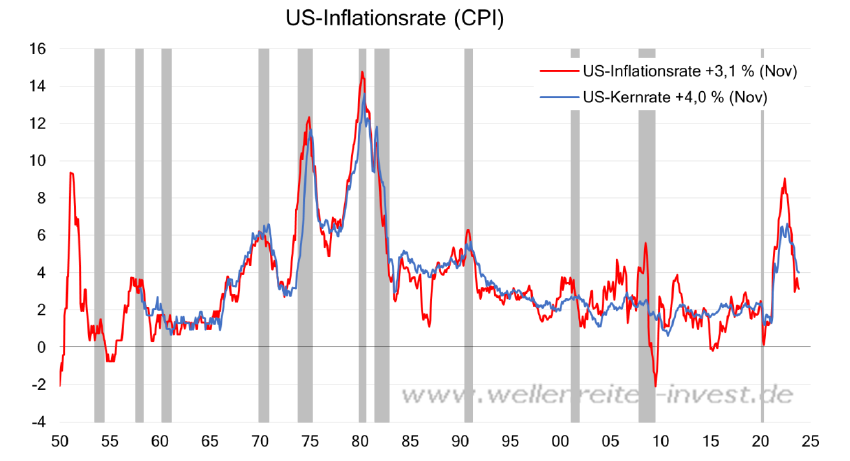

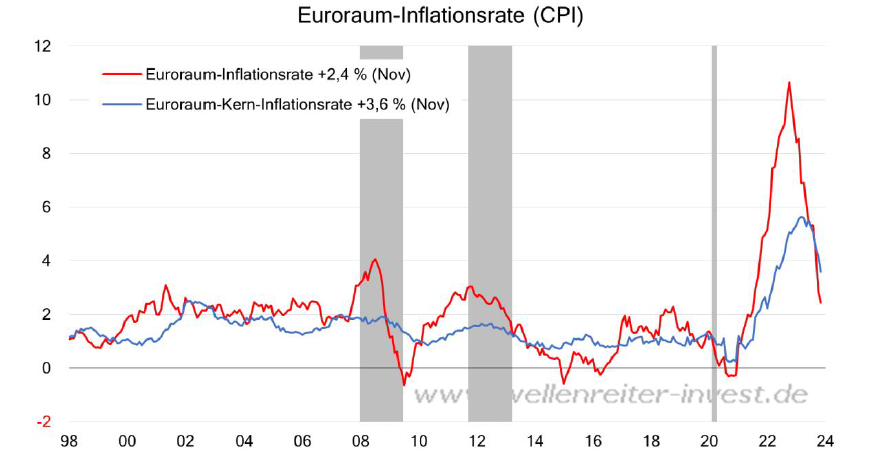

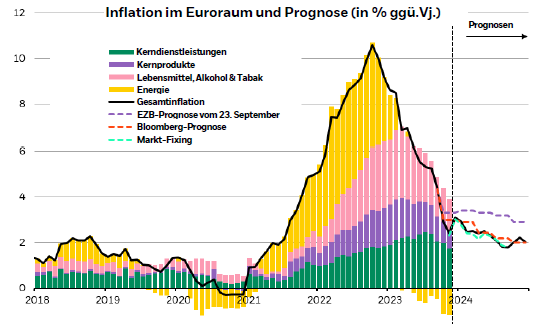

Gleichzeitig fielen die Großhandelspreise und Erzeugerpreise im Rekordtempo. Auch die Inflationsrate fiel schneller als von vielen erwartet. Die Einschätzung „Higher for Longer“ wurde damit schnell ad acta gelegt.

Die Marktteilnehmer gehen mehrheitlich davon aus, dass die Inflationsrate relativ schnell wieder in Richtung des Inflationsziels von 2 % zurückkehren wird. Somit werden im Gegenzug die Zinsen schneller als erwartet wieder gesenkt.

Zinserträge vs. Tagesgeld: Eine klare Entscheidung

In diesem Zusammenhang wurde oft die Frage gestellt, warum 3,75 % Zinsen für z. B. 6 Jahre besser sein sollen als 4 % Zinsen auf Tagesgeld. Die Antwort ist einfach.

Wenn die Inflation wirklich weiter sinkt, werden die Notenbanken in einem nächsten Schritt die Zinsen senken, und das hat unmittelbare Auswirkungen auf kurzfristige Anlagen wie Festgeld oder Tagesgeld.

Mit anderen Worten: Aus heute vielleicht 4 % p.a. werden sehr schnell nur noch 3,25 % oder noch weniger. Gleichzeitig werden Anleihen teurer und die Kurse steigen entsprechend.

Neben der Verzinsung profitieren Anleger dann zusätzlich von Kursgewinnen. Die aktuelle Entwicklung ist damit gegenläufig zu den letzten beiden Jahren, in denen Anleihen zu den größten Verlierern gehörten.

Ausblick auf das Jahr 2024

Neben den bekannten geopolitischen Risiken, die sich aus dem Nahostkonflikt und dem Krieg zwischen Russland und der Ukraine ergeben, ist die Entwicklung des US Marktes von entscheidender Bedeutung. Ohne den größten Kapitalmarkt der Welt können andere bedeutende Aktienmärkte kaum eine positive Performance erzielen. Einige Indikatoren deuten weiterhin auf eine zumindest milde Rezession in USA hin. Der Arbeitsmarkt hingegen ist immer noch stabil, die Gewinne der Unternehmen sollen nach letzten Schätzungen um ca. 11 % steigen.

Die entscheidende Frage: Entkommt die USA der Rezession?

Wie bereits erläutert, deutet die Zinsstrukturkurve nach wie vor darauf hin und die Notenbankbilanz schrumpft weiter (weniger Liquidität ist verfügbar, Quantitative Tightning) und große Investoren in US-Staatsanleihen, wie Japan oder China, reduzieren ihre Bestände.

Weniger Nachfrage sollte zu steigenden Zinsen führen, aber greift die FED hier ein, um genau das zu verhindern?

Dann würde sie auf jeden Fall wieder das tun, was sie in den letzten Jahren immer wieder getan hat (Quantitative Easing), da die hohe Verschuldung keinen anderen Weg zulässt. Schon jetzt liegt die Verschuldung bei ca. 122 % der Wirtschaftsleistung.

Der Arbeitsmarkt in USA ist, wie bereits gesagt, nach wie vor sehr stabil, wenn auch zuletzt etwas schwächer, aber dennoch deuten die Arbeitsmarktdaten derzeit nicht auf eine Rezession hin, denn nur ein schwacher bzw. deutlich schwächerer Arbeitsmarkt würde eine Rezession bestätigen.

Technologieaktien und KI: Potenziale und Herausforderungen

Derzeit muss man feststellen, dass die Unterschiede kaum größer sein könnten. Bei den Technologieaktien sind die Aussichten nach wie vor überwiegend sehr gut, was vor allem auf die künstliche Intelligenz zurückzuführen ist. Dies ist keineswegs nur ein Hype, aber man muss schon unterscheiden, wer die wirklichen Gewinner sein werden.

Letztlich geht es um die Monetarisierung des Geschäftsmodells, denn gefühlt jedes Unternehmen schwärmt von den Möglichkeiten der KI und den zukünftig zu erwartenden Vorteilen und Gewinnen. In vielen Bereichen handelt es sich sicherlich um eine disruptive Technologie, die vieles im Leben verändern wird. Insbesondere in den Bereichen Cloud, Datenverarbeitung, Sicherheit, Gesundheit, zielgerichtete Werbung und vielem mehr.

Substanzwerte und Dividenden: Attraktive Anlagen für 2024

Weitere Gewinner sinkender Zinsen dürften Substanzwerte sein, die mit hohen und verlässlichen Dividenden glänzen können. Waren diese Werte im Jahr 2022 noch die relativen Gewinner (Technologie stürzte ab), so waren solche Aktien im Jahr 2023 die Verlierer. Die hohen Zinsen sorgten für Konkurrenz, warum eine Aktie mit 6 % Dividende kaufen, wenn man eine Anleihe mit 5% kaufen kann? Wenn die Zinsen wieder sinken, wird auch die Attraktivität wieder deutlich steigen.

Daher rechnen wir damit, dass diese Anlageklasse 2024 zu den Gewinnern gehören wird, zumal die meisten Dividenden 2024 weiter steigen werden, was wiederum die Attraktivität und damit die Kurse steigen lässt.

Bewertungen und Perspektiven: USA und Europa im Vergleich

Zudem sind diese Unternehmen in den meisten Fällen sehr günstig bewertet, was im Gegensatz zu Technologieaktien weiteren Spielraum für Kurssteigerungen lässt.

Dies gilt sowohl für die USA als auch weitgehend für Europa. Hinzu kommt ein wesentlicher, nicht zu unterschätzender Vorteil der Anleihen, die endlich wieder mit positiven Renditen das Portfolio stabilisieren und kleinere Aktienrückgänge ausgleichen können. Dies war in den letzten 10 Jahren aufgrund der Nullzinspolitik nicht der Fall!

Schaut man sich die Bewertungen der Unternehmen an, stellt man fest, dass Aktien in Europa immer noch günstig sind. Im Vergleich zu den USA waren sie es schon immer, denn die USA wachsen deutlich schneller und haben vor allem den Technologiesektor, der in Europa kaum vertreten ist.

Herausforderungen für Europa: Energie, Bürokratie und Politik

Zudem hat Europa und insbesondere Deutschland Probleme, die es in den USA nicht gibt. Die Konflikte im Nahen Osten und in der Ukraine wurden bereits erwähnt. Darüber hinaus sind die Energiepreise teilweise deutlich höher, die Bürokratie ist überbordend, die Politik (insbesondere in Deutschland) verliert massiv an Vertrauen, die Wochenarbeitszeit sinkt weiter, die Produktivität ebenfalls, die steuerlichen Rahmenbedingungen verschlechtern sich zusehends. All dies lässt sich übrigens sehr gut an der Entwicklung der mittleren und kleinen Unternehmen (Midcaps und Smallcaps) ablesen. Auch hier war die Entwicklung enttäuschend und wird es nach unserer Einschätzung auch bleiben.

Lediglich die multinationalen Unternehmen können aufgrund ihrer Ausrichtung Investitionsströme verlagern, was sie auch getan haben und sicherlich weiter tun werden. So wurde in Deutschland noch nie so viel Kapital ins Ausland transferiert (ca. 132 Mrd. Euro in 2022). Profiteure sind auch hier Länder wie die USA (Inflation Reduction Act), Indien, aber auch Frankreich.

Fazit und Marktprognose

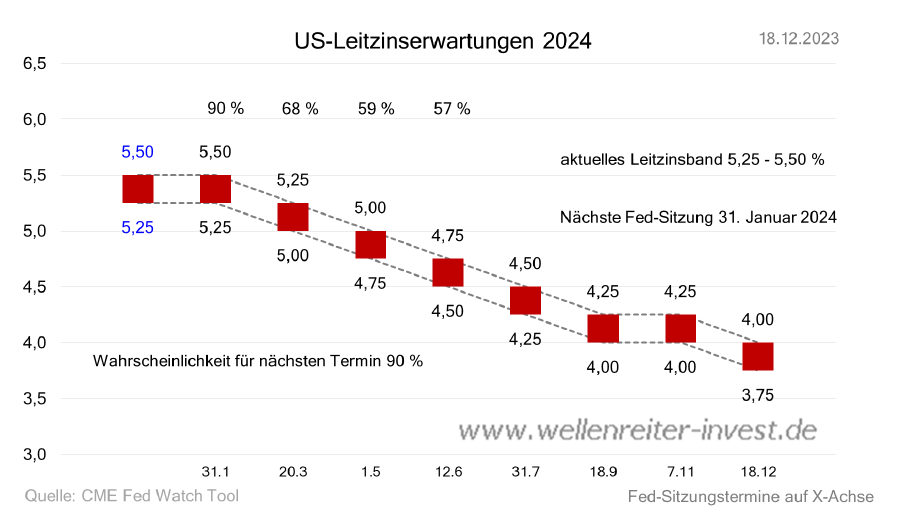

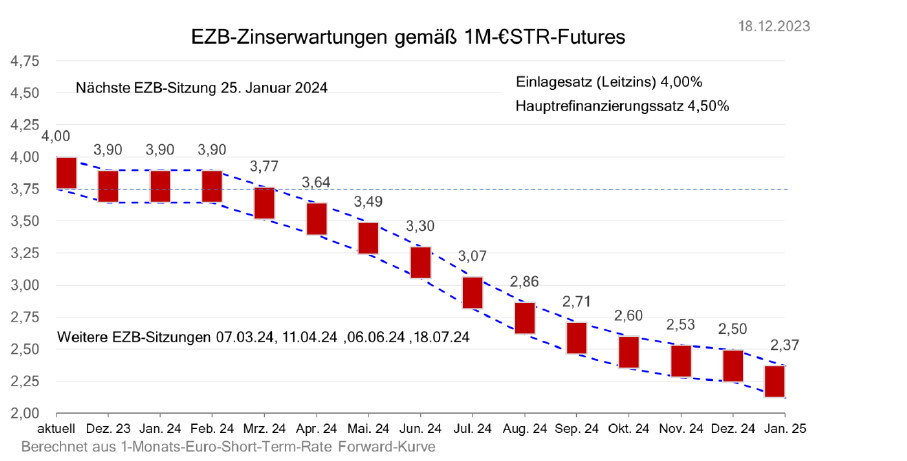

Die erwarteten Zinssenkungen der Notenbanken sind in den aktuellen Kursen eingepreist. Während die amerikanische Notenbank in ihrer Projektion bis zu 3 Senkungen á 0,25 % sieht, erwarten die Märkte deutlich mehr! Dieses sehr optimistische Szenario könnte vorrübergehend zu Enttäuschungen führen und in eine korrektive Phase bei Aktien münden.

Auch wir rechnen mit mehreren Zinsschritten nach unten. Die Inflation wird sich schon aufgrund von Basiseffekten relativ schnell dem Zielbereich von 2 % nähern. Damit sollten weitere deutliche Zinssenkungen möglich sein. Noch halten sich die Notenbanken zurück, die Angst vor einem erneuten Aufflammen der Inflation (wie in den 70er Jahren) ist groß. Wir teilen diese Vorsicht nicht und sehen nicht, woher diese Zweitrundeneffekte kommen sollen.

Nur eine Ausweitung der kriegerischen Auseinandersetzungen, verbunden mit steigenden Energiepreisen, würde die Einschätzung ändern. Sollte die erwartete Rezession in den USA ausbleiben und tatsächlich eine weiche Landung gelingen, sollten die Aktienkurse, unterstützt von deutlich sinkenden Zinsen, weiter steigen können.

Wissenswertes: Ergänzung einer zweiten Benchmark

Auf vielfachen Wunsch unserer Mandanten haben wir eine zweite Benchmark mit aufgenommen. Die Benchmark nennt sich „Einkünfte“ und bezieht sich auf die Dividendenstrategie. Viele Mandanten legen Wert auf regelmäßige Einkünfte aus ihren Depots, wieder andere wünschen sich nach den Erfahrungen von 2022 mehr Stabilität.

Zweifellos bieten Substanzwerte mit attraktiver Dividende mehr Stabilität, angesichts steigender Zinsen waren Anleihen in diesem Jahr jedoch eine attraktive Konkurrenz, wie die Wertentwicklung zeigt. Sinkende Zinsen wiederum begünstigen Dividendentitel, da viele Dividenden bereits wieder deutlich über den Anleihezinsen notieren.

Als Benchmark haben wir die beiden größten Dividenden-ETFs herangezogen. Zum einen ist dies der Vanguard All World High Dividend ETF. Dieser ETF besteht aus 1846 Aktien und ist weltweit investiert mit einem aktuellen Volumen von ca. 3,7 Milliarden Euro. Der zweite ETF ist der iShares Stoxx Global 100. Hier wird die Wertentwicklung der 100 Unternehmen mit der höchsten Dividendenrendite aus Europa, Amerika und Asien abgebildet. Das Volumen beträgt derzeit ca. 2,2 Mrd. Euro.

Rentenmarkt

Das Jahr 2023 stand im Zeichen einer Renaissance am Anleihenmarkt. Die Zeiten, in denen Sparerinnen und Sparer für ihre Bankeinlagen „Strafzinsen“ zahlen mussten, sind vorbei. Die Zinswende hat die Anlage in Anleihen wieder attraktiv gemacht.

Allerdings war der Rentenmarkt im vergangenen Jahr erneut sehr volatil. Die amerikanische Notenbank (FED) erhöhte den Leitzins noch viermal von 4,5 % auf 5,5 %, die Europäische Zentralbank (EZB) hob den Leitzins sogar noch sechsmal von 2,5 % auf 4,5 % an.

Während die Güterpreise kaum noch steigen oder bereits rückläufig sind, bleibt der Preisdruck im Dienstleistungssektor hoch.

Dennoch dürften die Notenbanken den Zinsgipfel erreicht haben. Inzwischen stellt sich sogar die Frage, wann und wie schnell die Zinsen angesichts der sich abzeichnenden Konjunkturabschwächung wieder gesenkt werden.

Der Höhepunkt der Renditen dürfte damit hinter uns liegen. Wir haben das höhere Zinsniveau genutzt, um für Sie attraktive Renditen zu erwirtschaften. Denn ab der zweiten Jahreshälfte 2024 könnten die Notenbanken mit Leitzinssenkungen beginnen (wie oben in den Grafiken dargestellt), was vor allem bei kurzlaufenden Papieren einen Renditerückgang auslösen dürfte.

Die von uns favorisierten Unternehmensanleihen bieten attraktive Renditeaufschläge gegenüber Staatsanleihen.

Fazit

Mit dem Ende des Nullzinsumfeldes erlebt der Rentenmarkt eine Renaissance. Auf den erreichten Renditeniveaus bestehen gute Aussichten, auch längerfristig auskömmliche Renditen zu erzielen. Das Jahr 2024 könnte erste Leitzinssenkungen bringen. Die Kurse langlaufender Anleihen werden schwankungsanfällig bleiben, das Risiko eines deutlichen Renditeanstiegs und damit einhergehender Kursverluste erachten wir jedoch als gering. Wer mit ruhiger Hand investiert, hat gute Chancen auf laufende Erträge.

Unsere digitalen Neuerungen

Neue Website: Modern und benutzerfreundlich

Mit dem Relaunch unserer Website im März haben wir nicht nur das Design modernisiert, sondern auch die Benutzerfreundlichkeit verbessert. Der neue Look & Feel der Seite spiegelt unseren Anspruch an Qualität und Übersichtlichkeit noch besser wider. Diesen Schwung haben wir genutzt, um auch unsere digitale Strategie anzupassen und unseren digital affinen Kundinnen und Kunden weitere Möglichkeiten der Informationsbeschaffung zu eröffnen.

Informationskanal und Blog: Finanzthemen neu erleben

Ein weiterer Meilenstein war die Einführung unseres Blogs, den Sie auf unserer Website unter dem Reiter Aktuelles finden. Hier bieten wir regelmäßig Einblicke in aktuelle und allgemeine Finanzthemen.

Derzeit finden Sie dort folgende Kategorien:

- Marktkommentar (allgemeiner Kapitalmarktausblick, monatlich)

- Spezial (Whisky als Investment, monatlich, 4 Teile)

- Ad Hoc (Themen aus der aktuellen Nachrichtenlage)

- Finanzwissen (allgemeine Finanzthemen)

- Finanzexpertinnen (Frauen und Finanzen)

Newsletter & Marktkommentar: Jetzt auch auf Video

Unser neuer Newsletter hat sich als effektives Informationsmedium erwiesen, um Sie und potenziell interessierte Kundinnen und Kunden auf unseren Kapitalmarktausblick aufmerksam zu machen. Beginnend mit dem Marktkommentar haben wir das Angebot kontinuierlich erweitert und personalisiert, um Ihnen ein vielfältiges Informationsangebot zu bieten.

Mit der Einführung einer Video-Version unseres Marktkommentars, präsentiert von unserem Kollegen Thomas Rößler, haben wir die Art und Weise, wie wir Finanzinformationen vermitteln, weiter bereichert und ermöglichen Ihnen, sofern Sie nicht den gesamten Marktkommentar lesen möchten, die Highlights auditiv zu verfolgen und trotzdem immer auf dem neuesten Stand zu sein.

Digitale Weihnachtsgrüße: Innovation trifft Tradition

Unser persönliches Highlight war unsere digitale Weihnachtsaktion. Durch das Scannen eines Barcodes auf der Weihnachtskarte konnten Sie unsere festlichen Grüße auf eine ganz neue Art erleben. Zusätzlich verschickten wir einen eigenen Weihnachtsnewsletter, in dem Sie das Video ebenfalls abrufen konnten.

Aktive Social-Media-Präsenz: Näher am Kunden

Mit der Aktivierung unserer Kanäle auf YouTube, Instagram, Facebook und LinkedIn haben wir weitere neue Wege beschritten, um mit Ihnen in Kontakt zu treten und relevante Inhalte zu teilen.

Ausblick 2024: Neues Jahr, neue Chancen

Für das Jahr 2024 haben wir weitere spannende Themen geplant, die wir weiterhin über die neu entdeckten Medien mit Ihnen teilen möchten. Selbstverständlich bleibt aber der persönliche Austausch mit Ihnen unser wichtigster Informationskanal, an dem wir nichts ändern möchten und den wir am meisten schätzen.

Haben Sie Fragen, Anregungen und/oder auch Wünsche, sprechen Sie uns gerne an.

Wir freuen uns auf Ihr Feedback und bedanken uns für Ihre Treue und Ihr Vertrauen!

Ihr Team von Mademann & Kollegen

Disclaimer: Mademann & Kollegen GmbH erstellt diesen Newsletter lediglich zu lnformationszwecken. Alle Inhalte dürfen weder ganz noch teilweise ohne unsere ausdrückliche Zustimmung vervielfältigt oder veröffentlicht werden oder an Dritte weitergegeben werden. Alle Kursquellen werden von uns als zuverlässig eingeschätzt, gleichwohl übernimmt Mademann & Kollegen GmbH keine Gewährleistung für die Genauigkeit, Vollständigkeit oder Richtigkeit der in diesem Dokument enthaltenen Zahlen, Informationen oder Meinungen. Beachten Sie ferner, dass bei Aktien ein Totalverlust nicht ausgeschlossen werden kann. Mademann & Kollegen GmbH übernimmt keine Haftung für Verluste, die durch die Verwendung dieses Dokumentes verursacht oder mit der Verwendung dieses Dokumentes in Zusammenhang stehen. Geäußerte Meinungen, Empfehlungen oder Einschätzungen sind nicht für jeden Anleger geeignet und immer abhängig von persönlichen Anlagezielen, dem Anlagehorizont und der individuellen Risikobereitschaft. Mademann & Kollegen GmbH bezieht alle Kurse von der Infront AS.

- 3. Juli 2025

Aktienmärkte Durch die erfreuliche Jahresendrally 2024 und robusten Konjunkturdaten, erreichten viele Indizes im Januar 2025 neue Höchststände. Der [...]

- 2. Juni 2025

Das Spiel mit dem Feuer Der Monat Mai stand unter dem Motto „Das Spiel mit dem Feuer“. Mehrere [...]

- 5. Mai 2025

Trump sorgt für Turbulenzen an den Märkten Der Monat April sorgte für Aufruhr an den globalen Kapitalmärkten. Am [...]